Του Μιχάλη Παπανίδη

Κάποια στιγμή θα πρέπει να ζήσουμε χωρίς μύθους. Θα ήταν και η μοναδική διέξοδος για να αποφευχθούν τα χειρότερα και να εισέλθει η χώρα σε φάση κανονικότητας.

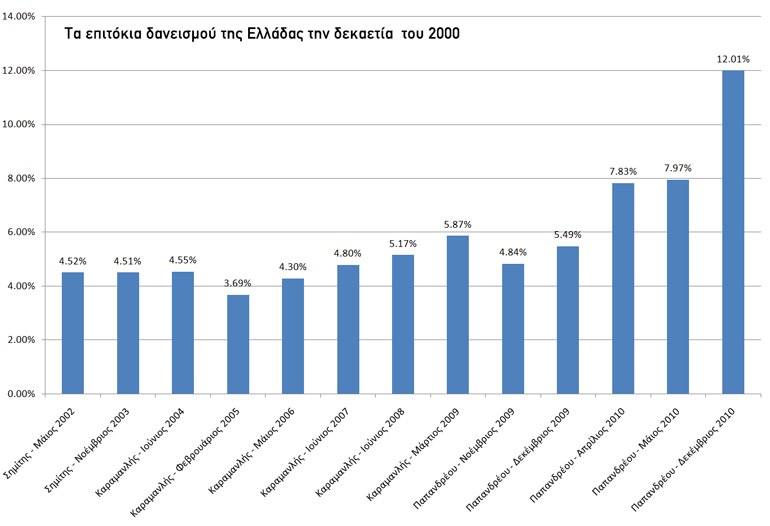

Η Ελλάδα ακόμη και στις καλύτερες οικονομικά στιγμές της, την ώρα των Ολυμπιακών αγώνων και ρυθμούς ανάπτυξης απολύτως ικανοποιητικούς, δανειζόταν από τις διεθνείς αγορές με υπέρογκα επιτόκια αποδόσεων. Μία ματιά στη λίστα εκδόσεων δεκαετών ομολόγων από το 2012 επί Σημίτη έως την τελευταία έκδοση ,τον Δεκέμβριο του 2010 επί Γιώργου Παπανδρέου θα έπειθε και τον πλέον μυθόπληκτο αναγνώστη.

Η χώρα επί Κώστα Καραμανλή δανειζόταν ήδη με επιτόκια που ξεπερνούσαν το 5% , έφθασαν και 5,87% από το 2008 έως και το 2009 (Υπουργός Οικονομικών Γιάννης Παπαθανασίου).

Ήταν τότε που ο πρωθυπουργός ενημέρωνε τους πολίτες πως η κρίση της Leehman Brothers του 2008 και η κατάρρευση του συστήματος στις ΗΠΑ «Δεν θα άγγιζε την ελληνική Οικονομία».

Η Ελλάδα δανείστηκε από τον Νοέμβριο του 2009 έως τον Δεκέμβριο του 2010 με επιτόκια 5,49% ,7,83%. 7,97%. Αφού η χώρα μπήκε στο πρώτο μνημόνιο το ταμπλό «έγραψε» το δραματικό 12,1% που βεβαίως ήταν θεωρητικό καθώς δεν υπήρχε έξοδος στις διεθνείς αγορές.

Όμως και επί εποχής παχιών αγελάδων , από το 2002 έως το 2004, με την Ελλάδα να είναι ένα απέραντο γιαπί λόγω Ολυμπιακών, τα επιτόκια ήταν της τάξης του 4,5%.

Με λίγα λόγια, η Ελλάδα δανειζόταν διαχρονικά με υψηλά επιτόκια αποδόσεων για έναν και μοναδικό λόγο. Ποτέ οι διεθνείς αγορές δεν εμπιστεύτηκαν (ανεξάρτητα από βαθμολογίες και αξιολογήσεις των Οίκων) τις δομές της ελληνική οικονομίας.

Ήξεραν και γνωρίζουν πως αυτές οι δομές είναι σαθρές, ανεπαρκείς και …παλαιάς κοπής.

Αυτή είναι η ωμή αλήθεια. Το δανεικό χρήμα κόστιζε ,κόστισε κατά τη διάρκεια της κρίσης (λόγω μνημονίων και υπέρογκου δανεισμού) και κοστίζει πολύ ακριβά.

Όμως η σύγκριση με τα σημερινά μεγέθη είναι τουλάχιστον ανακουφιστική. Η κυβέρνηση Τσίπρα μετά από μία δραματική δημοσιονομική προσαρμογή, που κράτησε οκτώ χρόνια με τρία μνημόνια και οικονομική αιμόπτυση της κοινωνίας, κατάφερε να εκδώσει δεκαετές ομόλογο με επιτόκιο απόδοσης κάτω από 4%.

Δεν είναι επίτευγμα διότι η Ελλάδα δεν είναι ούτε Τουρκία, ούτε και Πακιστάν αλλά είναι μέλος της Ευρωζώνης τα μέλη της οποίας δανείζονται με πολύ χαμηλά επιτόκια της τάξης του 1,45% πάνω κάτω.

Είναι ωστόσο ένα βήμα προς μία κατεύθυνση η οποία ενδεχομένως να υπόσχεται μία ομαλότερη πορεία της ελληνικής οικονομίας. Αυτή είναι η πραγματική τομογραφία της απομυθοποίησης. Η χώρα ανέκαθεν δανειζόταν ακριβά και εκ-πλήρωνε τις υποχρεώσεις της ακριβότερα.

Τι έγινε σήμερα με το νέο δεκαετές ομόλογο

Πολύ ισχυρή ήταν τελικά η ζήτηση για το 10ετές ελληνικό ομόλογο, καθώς σύμφωνα με καλά ενημερωμένες πηγές, οι συνολικές προσφορές έφτασαν στα 11,8 δισ. ευρώ.

Το επιτόκιο του 10ετούς ομολόγου διαμορφώθηκε στο 3,9%, και το κουπόνι στο 3,875%, ενώ το δημόσιο άντλησε 2,5 δισ. ευρώ, όσο και στην έκδοση του 5ετούς ομολόγου.

Ουσιαστικά εννέα χρόνια μετά η χώρα αποκτά και πάλι την οικονομική της… ελευθερία, καθώς από σήμερα, θεωρητικά τουλάχιστον, μπορεί να σχεδιάζει την οικονομική της πολιτική και να δανείζεται με απολύτως αποδεκτό κόστος για την υλοποίησή της.

Το ποσοστό του κινδύνου χρεοκοπίας πέφτει πολύ χαμηλά, καθώς δεν υπάρχει πλέον εμφανής και προβλέψιμος λόγος να μην εξοφλήσει παλαιότερες υποχρεώσεις, που ωριμάζουν σταδιακά.

Σε ότι αφορά τα διαδικαστικά τώρα, σύμφωνα με την ανακοίνωση του ΟΔΔΗΧ, το 10ετές ομόλογο θα έχει λήξη 12 Μαρτίου 2029 και υπόκειται στο αγγλικό δίκαιο, ενώ, όπως έγινε γνωστό από χθες, ανάδοχοι της έκδοσης ορίστηκαν οι BNP Paribas, Citi, Credit Suisse, Goldman Sachs, HSBC, JP Morgan.

Η χώρα κερδίζει και τα τρία στοιχήματα της έκδοσης

Οι προοπτικές της εξέλιξης του δανεισμού της χώρα διαμορφώνονται θετικά και η Ελλάδα καταφέρνει με την ολοκλήρωση των προσφορών να κερδίσει και τα τρία βασικά στοιχήματα της έκδοσης.

Πρώτον, το μέσο σταθμικό επιτόκιο της έκδοσης. Διαμορφώνεται στο 3,9% και βεβαίως κινείται σε χαμηλά επίπεδα για τον μέσο όρο δανεισμού τα τελευταία 20 χρόνια.

Δεύτερο στοίχημα της έκδοσης είναι το ύψος των προσφορών που συγκέντρωσε η έκδοση-άνω των 11,8 δισ ευρώ- που είναι δείγμα για το ενδιαφέρον των επενδυτών για τους ελληνικούς τίτλους κατά τη διάρκεια των 10 ετών δηλαδή «βαρόμετρο» για την πραγματική πιστοληπτική ικανότητα.

Το τρίτο και πιο σημαντικό στοίχημα είναι η «σύνθεση» των επενδυτών που συμμετέχουν στο βιβλίο προσφορών.

Στην προηγούμενη έκδοση του 5ετούς ομολόγου στις 28 Ιανουαρίου τα κερδοσκοπικά κεφάλαια (hedge funds) περιορίστηκαν στο 30% των αποδεκτών προσφορών, ενώ το 70% όσων συμμετείχαν ήταν πιο μακροπρόθεσμοι επενδυτές.

Σχετική ασφάλεια παρέχει το γεγονός ότι η έκδοση δεν γίνεται για να καλυφθούν χρηματοδοτικές ανάγκες του Δημοσίου, ενώ όλοι οι υποψήφιοι επενδυτές γνωρίζουν για τη συμφωνία ελάφρυνσης του χρέους που εξασφάλισε η Ελλάδα από το Eurogroup του περασμένου Ιουνίου.